2021.11.04

取り組み事例

CREロジスティクスファンド投資法人 CREリートアドバイザーズ株式会社 LogiSquare 株式会社シーアールイー

【連載】第12弾:CREの系列リート・各アドバイザー企業と一体で ロジスクエアの資産価値を一層向上 ~物流インフラプラットフォームNews~ テナントのESG/SDGs経営を支援、GRESB認証も

こんにちは! シーアールイー(以下CRE) マーケティングチームです。すっかり秋ですね……緊急事態宣言の解除後は、止まっていた各分野の仕事も本格始動。皆さんお忙しいことと思います。

しかしコロナ禍の中でもEC販売は急拡大、EC物流とその拠点になる物流施設開発は強い動きを示しています。活況を呈する、この物流不動産ビジネスを投資市場とつなぎ、成長性と持続可能性を高めているのが、物流施設特化型リート(以下、物流リート)の存在です。CREグループでは、2014年にCREリートアドバイザーズ(旧商号:ストラテジック・パートナーズ)を買収し、資産運用業務に参入後、2018年に物流不動産を取得・保有するCREロジスティクスファンド投資法人が上場しました。スポンサーであるCREの強みを反映し、CREロジスティクスファンド投資法人は3年半で5回の公募増資を経て着実に成長を続けています。

今回はCREリートアドバイザーズの伊藤社長に、これら3社が一体となって好循環を生みだし、CREが開発した物流施設・ロジスクエアにどんな価値を加えつつあるのか、物流リートの仕組みに立ち戻って具体的に伺うことにしました。物流不動産ビジネスの構造がよく分かる内容なので、ぜひご一読ください!

物流施設の開発と保有、資産運用を切り分ける

―― 初めに初歩的な質問で申し訳ないんですが、CRE本体とCREロジスティクスファンド投資法人、そしてCREリートアドバイザーズという3社の関係と、役割分担について教えてください。

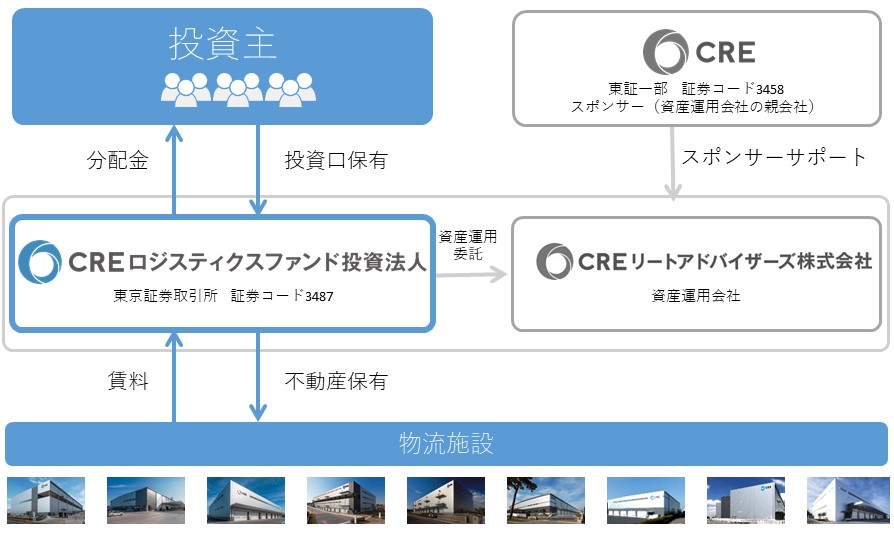

伊藤 ー はい、確かに3つもCREとついた会社が並ぶと、こんがらがってしまいますよね(笑)。ご存じのとおり、CREは物流不動産に特化した開発事業を有する企業ですが、CREロジスティクスファンド投資法人(以下、CREリート)はCREの開発案件を軸とする物流施設に特化して不動産を取得し保有する物流リートです。そしてこのCREリートのもつ資産の運用を受託するのがCREリートアドバイザーズ、というのが役割分担になります。

ではそもそも施設の開発を担う不動産会社と、その施設を保有する会社を別にする意味は何か。一般に不動産会社に必要な自己資本比率は30%程度なので、開発した施設をそのまま保有していては、限られた物件しかもてません。たとえばCREの場合、公開している通り資産規模は約990億円なのに対し、自己資本は約267億円と、自己資本比率25%以上を確保しています。でもこの自己資本だと最大でも900億円程度しか資産をもてない。ところがCREリートが保有するCREの開発施設20か所の資産規模は、現在1346億円。このすべてをCREが保有し続けていたら自己資本比率が15%程度になってしまい、新たな物件開発で資金融資を受けようとしても、財務面で不健全だと判断され借りられなくなってしまう可能性がある。施設を開発したら販売して開発資金を回収し、返済しては次の開発に取り組むのが持続可能な資金循環で、このために開発と、保有・運営は切り離しているのです。このためCREは基本的に不動産や資産を保有しないアセットライトの経営でオペレーションに特化し、効率的な事業を行っています。

これに対し不動産を保有するCREリートは物流施設を賃貸して賃料を得ますが、Jリートの仕組みとして従業員は雇わず、資産運用は外部企業に委託するルールになっています。従業員の雇用が禁止されているので労働争議の起きる恐れはなく、運転資金が枯渇して破産する心配もありません。物流施設の保有に係る利益がプラスなら投資家に分配金を支払います。

このCREリートが保有資産の運用業務を委託しているのが当社、CREリートアドバイザーズで、AM(アセットマネジメント)、つまり増資や借り入れの判断、物件全体のリーシングポリシー策定などを担っています。資産運用会社は兼業規制があり、原則としてリートの運用に特化していますので、当社の顧客はCREロジスティクスファンド投資法人1社のみであるわけです。これに対し、ひとつひとつの物流施設のPM(プロパティマネジメント)、つまり運営管理オペレーションについては経験豊富なCREに委託しています。こうして3社が一体として合理的なビジネスサイクルを回しているのです(図表1)。

―― なるほど。そういうことですか。

伊藤 ー もう1つのリートの特徴として、事業会社と違い、どんどん増資をして物件取得をすることが資本市場に求められています。当社は2018年に上場してから、この9月に5度目の公募増資を行って資産規模を上場時の477億円から1346億円へと2.8倍に拡大しました。リートは増資して自己資本を調達し、次々に物件を取得するのが基本なので、事業会社の資本政策とはまるで違うんです。この間で時価総額は254億円から1190億円と4.7倍に、巡航1口当たり分配金は2940円から3547円へと20.6%伸び、年率では7.8%伸長しています。

―― CREリートが取得するのは、CREの物件に限るわけではないのですか?

伊藤 ー 主にCREの物件で、実際に現在保有するのはCREが開発した施設のみ20物件ですが、それ以外の取得も禁じられてはおらず、第3者の物件も取得対象にはなります。

―― より良い立地、より良い仕様、デザイン、品質など、あるべき物流不動産の目利きは誰が行うのですか?

伊藤 ー 開発土地の取得から開発まで、判断や目利きはCREに絶対の信頼をもって任せています。もちろんCREリートが取得する前には、しっかりとデューデリジェンスは実施しますが。

―― CREリートアドバイザーズはCREの子会社ですね?

伊藤 ー はい、CREの100%子会社です。対してCREリートではCREの株式保有率が4%以下、大株主は存在せず多くの株主が分散保有しています。

―― 先ほどの業界構造からすると当然、物流不動産各社とも同様のスタイルになるわけですが、その中では御社は後発組になるのですね。

伊藤 ー 国内の物流不動産業界で本格的に大型倉庫の賃貸が開始されたのが2000年以降で、それを象徴するのが米国のノウハウを持ち込んだラサール社でした。その黎明期から20年、本格化して10年になり、物流不動産開発の大手の多くが系列のリートを設立し運営しています。CRE本体は日本の物流不動産市場で50年以上の実績を持つ企業ですが、物流リート設立では後発となります。一番古いのは三井物産系のファンドで2005年に上場。その後2012年に上場した日本GLPと、2013年上場のプロロジスの2社が突出した物流リートのツートップになっています。

豊富な運用管理実績で顧客の声をダイレクトに反映

―― 5年ほど前に私が物流不動産各社を取材したときは、2020年の東京オリンピック・パラリンピック後にはさすがに国内物流施設も飽和するのでは、との観測もありました。ところが21年の今も物流不動産市場は活況です。

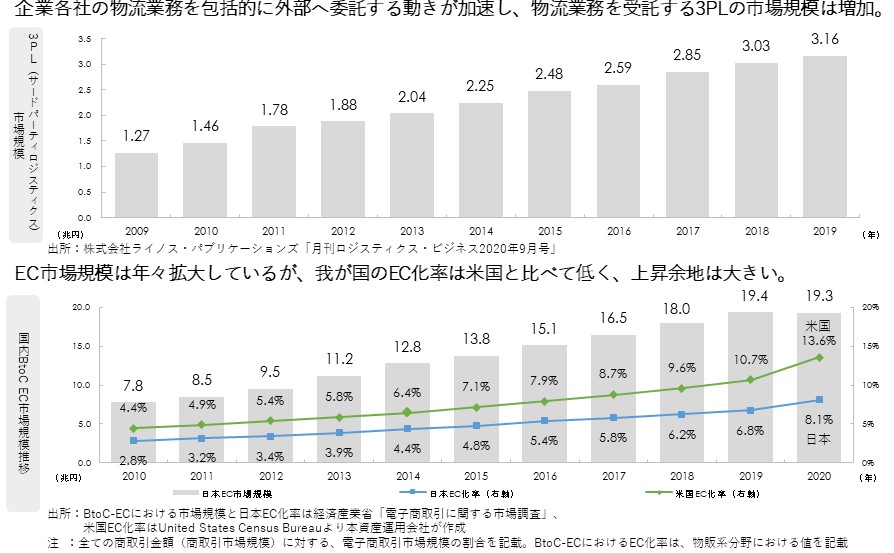

伊藤 ー 盛り上がっていますね。コロナ禍はむしろ追い風になっていて、10年先までは予想できませんが、3-5年の中長期的には固いと判断しています。ECの伸びなど生活様式の変化からくるデマンドサイドの要求だけでなく、サプライサイドでも高度成長期に建てられた築40~50年の古い倉庫の更新需要があるので、期待できます。日本の伝統的製造業は自社で工場、倉庫、物流の施設と機能を抱えていましたが、効率化のため3PL企業へのアウトソースを進め、工場敷地内にあった多くの自社倉庫が不要になっています。

先般、延床面積約8万㎡のロジスクエア大阪交野が稼働したのですが、4層のうち1階は移転で入居されたテナントで、残りの2階から4階の3層は新規拠点開設、そのうちEC関連テナントが2階の半分と3階及び4階と全体の5/8を占めるという結果で、これは需要が強いことの現れだと見ています。昨年の日本の物販のEC化率は8.1%まで伸びましたが、英国は20%以上で、まだこの比率は大いに高まる可能性があると思っています(図表2)。

―― CREグループのリートビジネスと他社の違い、長所にはどんな点がありますか?

伊藤 ー 取り扱う物流施設の種類や事業の違いで業界での棲み分けができていると思います。たとえば大中小の施設のタイプと、マスターリースかプロパティマネジメント(PM)かなどの事業の観点だと、CREグループの特徴はそれらのすべてをカバーしていることです。大手他社は小規模施設の扱いが少なく、PMも一部の自社物件は行っていても、他社施設のPMは行っていません。その点CREは長年にわたり祖業であるマスターリース事業(全体の管理面積のうち27%)を展開すると同時に、他社のPMなど管理受託実績が64%にも上っています。

現在CREリートとして保有しているのはロジスクエア20物件・57万㎡だけですが、CREが施設管理を請け負っているのは全国約1600物件・570万㎡の施設で、CREリートが保有する規模の10倍以上にのぼります。これだけの管理ビジネスで培い、蓄積した運用ノウハウでアドバンテージをもっているわけです。それが他社との大きな違いですね。

――私が担当したこれまでのインタビューでも、CREの1つの強みは顧客の声をダイレクトに吸い上げ、それを反映した施設を開発していることだと聞きました。

伊藤 ー 実際、プロパティマネジメントチームとは、毎月定例で保有物件の問題や課題、お客様の声を共有する報告会をもっていますが、いいことも悪いことも共有します。とくに重要なのはクレームで、使い勝手がどう悪いのかは直接お客様に聞かないと分からない。その反省点を次の開発に生かしていくわけです。幅広いPM事業を自社で請け負っているからこそできることで、これは重要なポイントだと思います。

あと、築年数の違いも各社の戦略によりますね。当社や大手各社のようにスポンサーの開発企業とリートが直結している場合は築年数が若い物件が多いのに対し、外部から購入する古い倉庫が多いリート、両方が混ざっているリートもあります。CREリートの場合、ロジスクエア大阪交野が築半年なのでさらに若返って2021年7月末時点のポートフォリオ全体の平均築年数は3.8年。また長期契約の多寡も企業戦略により違います。外資系ではドライに、賃料が上がっているときは契約年数を短く区切って賃料を上げる運用を好む会社もあるのに対し、CREはより長く使っていただく方がオーナーにもテナントにも喜んで頂けると考えているので、10年以上の長期契約が40.4%、5-10年が41.4%にのぼっています。また他社はマルチユース物件が多いのに対し、当社はシングルユース(単一テナント)物件が多いのも特徴です。

付加価値をマネタイズ、ESG対応強化で価値向上

―― さらにCREグループの強みになりえるのが、LIP(物流インフラプラットフォーム)の存在で、マテハン、物流IT、シェアリング倉庫などを活用できる特徴がありますね。この点は差別化ポイントになりますか?

伊藤 ー リートはいわば物流施設の大家業ですが、ただ賃貸しているだけでは足りないと認識しています。不動産屋の立場で物流現場のオペレーションにどう関与するのか。あくまでもテナント目線で、物流そのものを手掛けるのではないが、オペレーションにも貢献し、結果としてテナントにより心地よく使い続けて頂けるようにすることには意味があり、不動産価値の向上にもつながるはずです。

ただし、それが理念に終わるのでなく、具体的に配当が増えるのかが投資家にとっては問題です。だから各サービスの向上をどうマネタイズするのか、常に聞かれます。付加価値が上がったのなら、対価として賃料向上につなげなければならないと。良いものを安く提供して儲からない、というのは、日本企業が陥りがちな過ちだというわけです。

その点については、現状ではまだ実現できていません。機能を高め、それなら賃料が少し高くても使いたい、と言ってもらえる状態にする必要があり、これからの課題ですね。開発側のCREとリート側も一緒になってマネタイズの方法を考えていきたい。物流オペレーションのどこでお客様が困っておられるのか、人手が足りないことなのか、ドライバーのアレンジか、マテハンのコストが高いことなのか。お困りごとに対して解決策を提供、で終わるのでなく、それで収益を上げる仕組みを模索していくこと。アメリカ企業はそうした仕掛け作りがうまいですよね。

―― 次に、現在GRESB(グレスビー、不動産セクターの企業の ESG 配慮を評価する制度)認証取得で、環境対応を進めておられるそうですね。SDGs/ESG経営は私の現在のメインテーマで、とても興味があります。

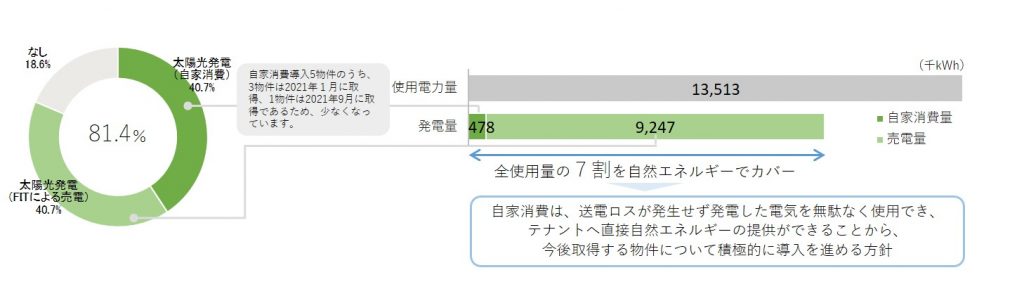

伊藤 ー はい、CREはESG投資に対応した施設のグリーン化には特に力を入れています。14施設で屋上太陽光発電設備を設置しており、ポートフォリオの約40%は自家消費でテナントに売電、あと40%は地域電力会社にFITで売電しています(図表3)。その時にも、普通の電力会社と同じ価格で販売していては投資家の期待に応えられないとの指摘があります。これはテナントの意向を確かめる必要がありますが、現在は各社にカーボンニュートラル(CN)が求められているだけでなく、サプライチェーン全体のGHG(温室効果ガス)排出量の削減が荷主各社に求められ、物流委託先にとってもCNは大きな課題になっています。

それなら化石燃料由来でないクリーンな電力であれば、多少高くても購入いただけるのではないか。良いものを安く、の過剰サービスではなく、より良い品質を適正な価格でご提供することで、互いにメリットが得られるのではないかと考えています。そこでGRESBですが、今回初めてチャレンジしまして、2021年版が10/15に公開されました。今回は実績の積み重ねがないこともあり、4スターにギリギリ及ばず3スター認証となりましたが、数年内に5スター(最高評価)認証取得を目指します。Jリート全体では3スターはまずまずの評価になりますが、物流リートでは取り組みが進んでいて4、5スター取得企業も多いので、頑張りたいと思います。アップル、ソニー、日立製作所のような先進企業はサプライチェーン全体にCNを求めるようになっていて、「クリーン電力を使う倉庫でないと保管させない」という時代になるのも、意外に早いのではないでしょうか。

―― そのためにも顧客のSDGs/ESG経営を支える、価値ある物流施設にしていく、と。

伊藤 ー はい、海外ではグリーンボンドは優遇され利率が安くなるケースが出てきました。日本では機関投資家がそこまでグリーン対応にプレミアム感を感じていないようですが、逆にグリーンでないブラウン案件には金利を上乗せするケースが出てくるかもしれません。だから早々の取り組みが必要だと思います。

今後の課題だと個人的に思っているのは、倉庫のCNは比較的取り組みやすいのに対し、トラックのCNは全部やり切れるのか、という疑問があります。オーナー業の立場だと太陽光発電設置はシンプルで取り組みやすい一方、テナントにとって夜間はその再エネ電力を使えません。やはり蓄電池を導入して夜も使えるようにすべきと思うのですが、ではその投資とリターンはどうなるのか……。こうした課題を自問しながら、着実に取り組みを進めていきたいと思います。

―― ありがとうございました。これ以上の気候変動を抑止し政府公約の2050年CNを実現するためには、まず2030年までに2013年比46%以上の排出削減が必要ですが、私は第6次エネルギー基本計画案の数値では不十分ではと心配しています。だから太陽光を中心とする再エネ電力供給能力を爆速で拡大する必要がある。それには物流センターにも、そして私たちの自宅屋根にもソーラーパネルと、合わせて蓄電池をどんどん設置していくべきだと考え、懸命に訴えているところです。CREの施設でも爆速拡大されることを、大いに期待しています。

| 本記事に関するお問い合せ | お問い合せはこちらから |

| LogiSquare | ブランド紹介 |

執筆者 菊田 一郎 氏 ご紹介

物流ジャーナリスト

(㈱大田花き 社外取締役、㈱日本海事新聞社 顧問、流通経済大学 非常勤講師、ハコベル㈱ 顧問)

1982年、名古屋大学経済学部卒業。物流専門出版社に37年勤務し月刊誌編集長、代表取締役社長、関連団体理事等を兼務歴任。2020年6月に独立し現職。物流、サプライチェーン・ロジスティクス分野のデジタル化・自動化、SDGs/ESG対応等のテーマにフォーカスした著述、取材、講演、アドバイザリー業務等を展開中。17年6月より㈱大田花き 社外取締役、20年6月より㈱日本海事新聞社 顧問、同年後期より流通経済大学非常勤講師。21年1月よりハコベル㈱顧問。

著書に「先進事例に学ぶ ロジスティクスが会社を変える」(白桃書房、共著)、ビジネス・キャリア検定試験標準テキスト「ロジスティクス・オペレーション3級」(中央職業能力開発協会、11年・17年改訂版、共著)など。